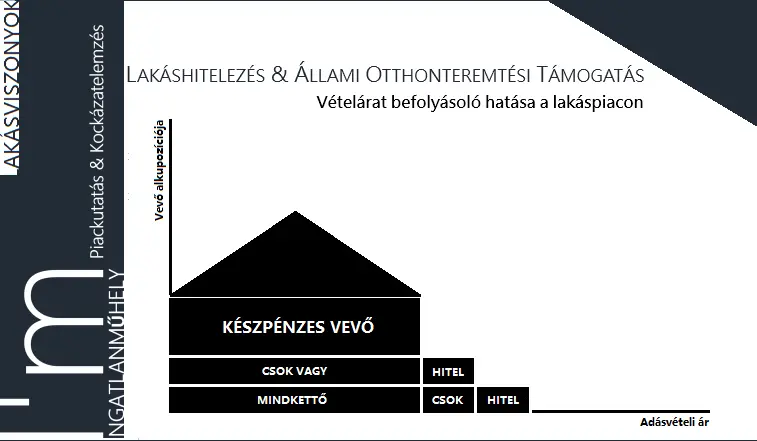

”Ha valaki azt kérdezi telefonban, emailben vagy személyesen, hogy „Hitelre megvásárolható?” – akkor az azt is jelenti, hogy egy forintot nem akar alkudni az árból. Aki viszont azzal henceg, hogy ő készpénzre vásárol, az meg azt jelenti, hogy alkudni akar, nagyon alkudni.”

– hangsúlyoztuk a Hitelre megvásárolható? lakáspiaci áttekintésben még 2018 január végén. Közismert, hogy a nem készpénzre vásárlók többet fizetnek ugyanazért az ingatlanért, mint a készpénzesek.

Nincs az a hitelközvetítő, pénzügyi tanácsadó, banki szakember, aki tudna annyit segíteni egy lakáshitelesnek, hogy az ne milliókat bukjon egy adásvételen, csak azért, mert lakáshitellel vásárol.

Nincsenek jobb helyzetben az állami támogatással élők sem, nekik is minden drágább.

Halmozottan hátrányos helyzetben van az, aki egyszerre állami támogatást és lakáshitelt vesz igénybe ma a lakáspiacon. Biztos lehet benne, hogy nála többet senki nem fizetne azért az ingatlanért, amit megvesz.

Ezt tudják az eladók is

Magyarországon bevett szokás, hogy nem az ingatlant árazzák be, hanem a vevőt. Az ingatlan ára attól függ, hogy ki veszi meg, mikor és miben fizet.

Nincs ez sajnos máshogyan a bankokkal sem. Ők sem az ingatlant hitelezik meg, hanem a vevőt, az adóst. A lakáshitel is inkább attól függ ki veszi fel és nem attól, hogy mire.

A lakáshitelek folyósítása kőkorszaki módszereken alapul. Súlyos kijelentésnek tűnik, de a banki lakáshitelezés mögött olyan emberek állnak, akik nem tudnak többet a lakáspiacról, mint az a „háziasszony”, aki a lakáshitelt igényli. Megy a zavarosban halászás, bürokráciával nem tudják helyettesíteni a lakáspiaci ismereteket már évtizedek óta Magyarországon.

A bank bár tisztában van vele, hogy a korszerűtlen és lassú szolgáltatást igénylő ügyfele túlfizeti az ingatlant, nem fűződik érdeke, hogy változtasson ezen. A bank nem sok kockázatot vállal a lakáshitelezésnél. Az adós nyakára teszi a kötelet és azt mondja neki, hogy az ott is lesz, ameddig vissza nem fizeti a kölcsönt kamatostól. Túlfizeti a lakást az adós? Nem érdekli. Több hitelt kell ezért felvennie? Nem érdekli. A bank a hitelezésből és a kamataiból él. Kvázi még érdeke is fűződik a nem biztonságos túlhitelezéshez, mint a biztonságos, de korrekt hitelezéshez. A biztonság sokba kerülne a banknak. A bizonytalanság költségét viszont az adós fizeti. Megfizeti először az eladónak, majd megfizeti a banknak és a „barátainak” is.

Okkal Magyarországon legdrágább a lakáshitelezés egész Európában

Az sem véletlen, hogy ennyire átláthatatlan lakáspiac, mint a magyar, egy sincs egész Európában. A zavarosban halászásnak felára van az egész lakáspiacon. Itt minden sokkal többe kerül, minden drágább, de legalábbis túl magas költségekkel működik. A 21. században elvárható lenne, hogy akár lakáshitelről akár állami támogatásról van szó, az 24 órán belül rendelkezésre álljon. Ehhez olyan háttérre is szükség van, ami ezt képes kiszolgálni. Kell olyan ingatlannyilvántartás, olyan állami és banki informatikai rendszer és ezek hálózatba kötése és hatékony működtetése, hogy ne legyen senki sem kiszolgáltatott azért, mert a bank és az állam segítéségét is igénybe veszi lakásvásárláskor.

Egészen felháborító a lakásfinanszírozás színvonala Magyarországon

Túlfizetett és ezért túlhitelezett lakások, túlterhelt és kiszolgáltatott helyzetben élő adósok, akik nem is az ingatlannal felelnek a hitelért, hanem a teljes vagyonukkal. Az elsétálás joga – amikor a lakáshitel az ingatlanhoz kötődik és nem az adóshoz –valamiért nem része a magyar jogrendszernek. Jelet sem látni erre, hogy ez belátható időn belül megváltozna. Arra már inkább vannak utaló jelek, kezdeményezések, hogy a lakásvásárlást inkább hitelekből oldják meg a vásárlók, ne készpénzből.

Ilyen körülmények között a lakáshitelezésnek komolyabb szerepet adni a magyar lakáspiacon egyszerűen túl kockázatos. A hitelek mögött lévő ingatlanfedezetek értékét maguk a lakáshitelek torzítják. A lakáshitelezés és állami támogatások rendszerének több és valódi rejtett költsége van a lakásvásárlásban és otthonteremtésben, mint az ingatlanközvetítésnek.

Ez példátlan még a fejlődő országok lakáspiacán és teljességgel elképzelhetetlen egy fejlett gazdaságban. A bankok is hamar szembesülhetnek azzal, hogy Magyarországon csak egy szintig éri meg kitenni magukat a lakáspiaci viszonyoknak és ott a zavarosban halászni. Elképzelhetetlen az, hogy az OTP Bank mögött például dupla annyi arányú legyen a lakáshitel és vele együtt a fedezeti-lakóingatlan, mint ma. Ilyen elavult, árdrágító és az adós fizetőképességét korlátozó lakáshitelezés mellett ezt az OTP Bank nem engedheti meg magának. Öngyilkosság lenne a részéről. Még állami hátszéllel sem.

A lakáshitelezésnek önmaga szab határokat

A jelenlegi formájában kezelhetetlen kockázatokat jelent a magyar bankrendszerre nézve. Lakáshitelezés nincs naprakész, érdekmentes lakáspiaci ismeretek nélkül. Azok meg nem sajtóhíreket jelentenek és néhány fizetett hirdetést bulvár gazdasági lapokban és oldalakon, kontárok megfogalmazásában. Nemcsak az építőipar szenved a Mekk Elekektől.

A hitelválságot nem az ingatlanbuborékok okozzák, hanem a felelőtlen hitelezők irányította bankrendszerek, amik ingatlanbuborékot fújnak. A magyar bankrendszer képes ingatlanbuborékot fújni – most is azt teszi – de képtelen felelősen hitelezni. Egyszerűen kimondva inkább nem hitelez felelősen többet, hogy kevesebbet tudjon hitelezni felelőtlenül. A magyar bankrendszernek egyelőre ez az üzlet és ebben merül ki a társadalmi felelősségvállalás is.

Képek: Instagram

Ábra: 2019. február 21-én 19:30-kor beillesztve

Az építő kritika szellemében a vitaindító bejegyzés kommentelhető, továbbgondolható. Csak hangosan gondolkodunk, ezért a tévedés jogát fenntartjuk. A témával kapcsolatban további kérdéseikre szívesen válaszolunk. Keressenek minket, csatlakozzanak hozzánk Facebook oldalunkon.

Kérjük, figyeljenek ránk, mert mi figyelünk Önökre.

Köszönjük.

Ingatlanműhely