”Egy lakásnak pont annyi az ára, mint amennyit a vevő képes kifizetni. Ha a bankok nem finanszírozzak tovább a lakásáremelkedést, akkor a lakásárak nem tudnak tovább nyújtózkodni, mint ameddig a lakáspiac takarója ér. Addig viszont még a lakáshitelezés tovább fűtheti a lakáspiacot. Változnak az idők…” – fogalmaztuk meg nagyon határozottan A lakáshitelezés szigorítása fékezheti a lakáspiacot helyzetértékelő elemzésben. Október 1-e óta szigorodtak a feltételek (részletek az elemzésben), amiért sokan előre hozhatták a lakásvásárlásukat az elmúlt szűk négy hónapban. Már júniusban erre készültünk elméletben – hangsúlyoztuk akkor írásban – de most a gyakorlat is ezt erősíti.

Több tény is bizonyítja, hogy a lakáspiacon különleges hatások érvényesülnek

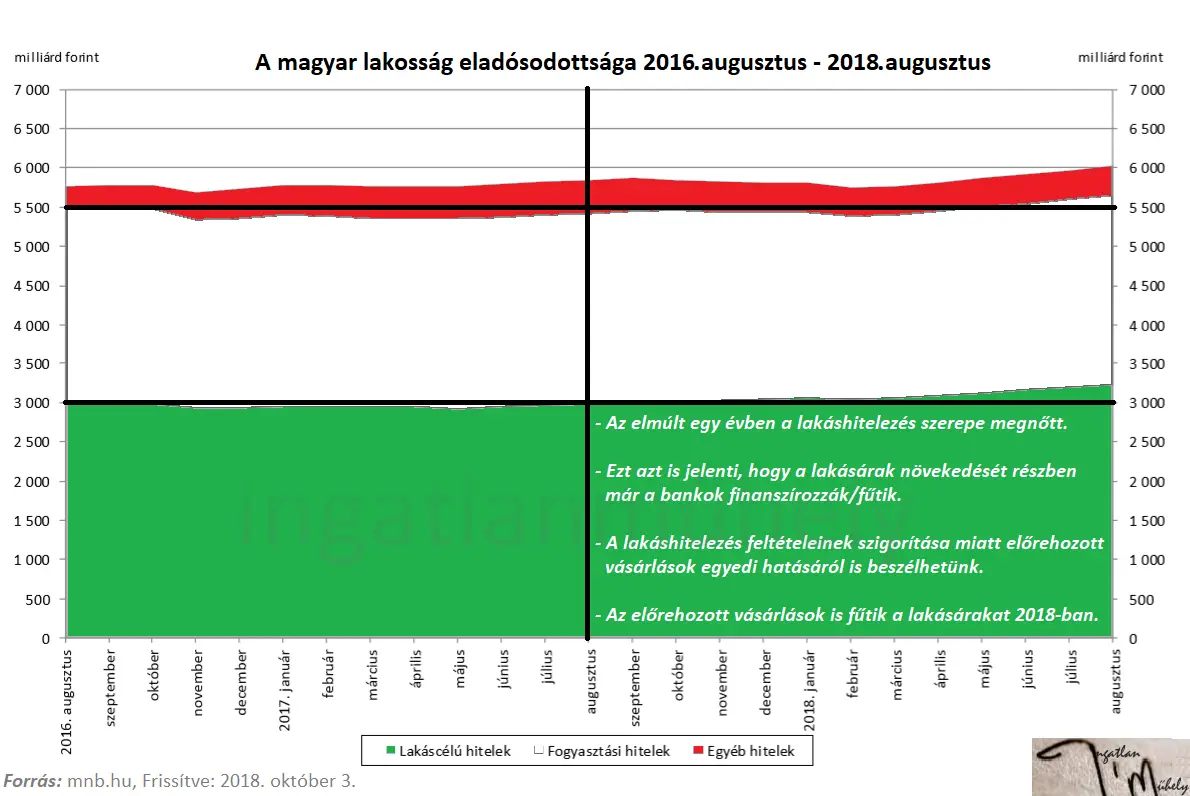

Olyan, amivel nem csak mi, de még a bankok sem számoltak 2018 elején. Az előrehozott vásárlásokat lakáshitellel finanszírozzák:

Látható a Magyar Nemzeti Bank friss számaiban, hogy a lakáshitelezés 2018-ban szokatlanul erős sebességre kapcsolt = A lakásáremelkedést a bankok fizetik.

A lakásárak emelkedéséről a vevőknek általában szitokszavak jutnak az eszükbe. Az már nem, hogy a döntéseikkel éppen gyorsíthatják is az árak növekedését.

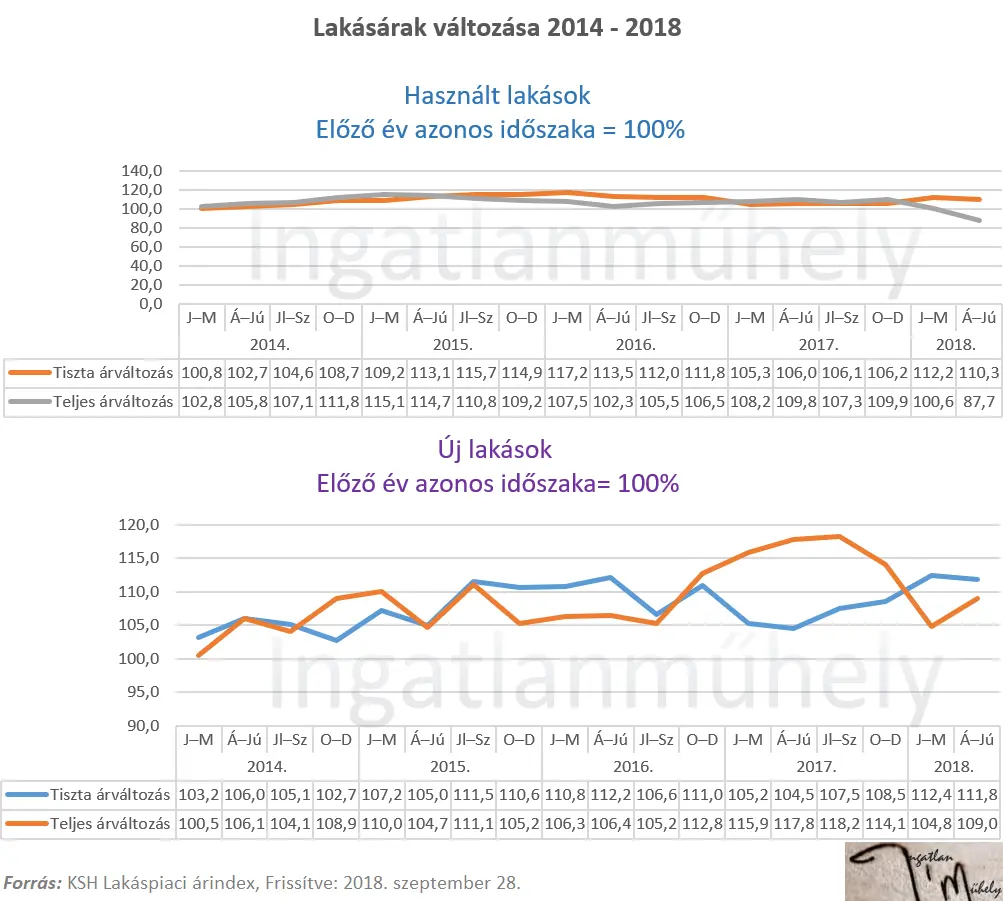

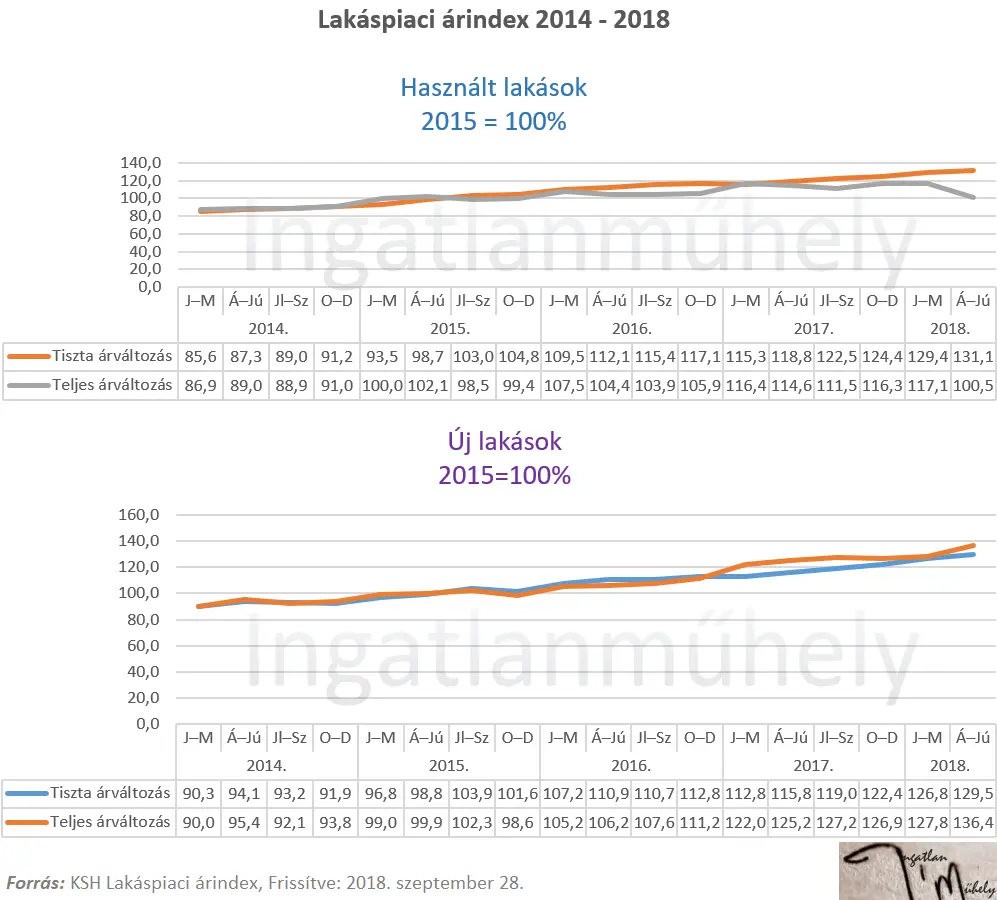

Azt pedig a KSH szeptember végi számai bizonyítják, hogy a magyar lakáspiacon a lakásárak kétszámjegyű növekedését egyelőre semmi sem akadályozza. Ha még nem olvastuk, majd fogjuk, hogy az első negyedéves 12%-os éves árnövekedés után, az első félévben a megelőző év azonos időszakához képest 10%-kal drágábbak a használt lakások Magyarországon. A harmadik negyedéves áremelkedés is erős lehet, köszönhetően a lakáshitelezés és az előrehozott lakásvásárlások együttes hatásának.

Az előrehozott vásárlás attól előre hozott, hogy bizonyos kényszer hatása alatt (ilyen például a hitelezés szigorítása) olyan vevők lépnek a piacra, akik adott kínálat és árak mellett vásárolnak. Akár jobban el is adósodnak most (=nagyobb összegű lakáskölcsönt vesznek fel, akár hosszabb futamidőre is) amíg lehet, a hiányzó önerőt, a drágább lakást a bank fizeti. Az ilyen vevő kevésbé „árérzékeny” és kevésbé „racionális”, mert végső soron határozott időn belül vásárolnia kell. Nincs más választása – így érzi. Inkább jobban eladósodik, mint korábban tervezte, de a vásárlást nem kockáztatja. Nem akarja magát kizárni (=kiárazni) a lakáspiacból.

2019. július 1-től tovább szigorodnak a feltételek, így azok is kényszerpályára kerülnek, akiket az a szigorítás jobban érint. Ma az is egy kérdés, hogy kik vannak többen? Mert a 2019-es lakáspiacról hiányozni fognak azok, akik 2018-ban már vásároltak, ha ők egyébként ezt nem is biztos, hogy így tervezték.

2019 előtt hajrázik a lakáspiac

A lakáshitelpiac minden lehetőséget megad ehhez, ahol egyelőre még mindig a törlesztőrészlet az alfa és az omega, nem a hitel nagysága, esetleg az az összeg, amit a végén valójában vissza kell majd fizetni. Láthatóan ugyanis a szigorítással elindul vagy inkább elkezd eltolódni a lakáshitelpiac a hosszabb futamidők felé. Már csak azért is, mert az államot is a törlesztőrészlet és a havi jövedelmünk kapcsolata izgatja. Az már kevésbé, hogy mit jelent a magyar várható átlagéletkor mellett 20-30 évre egyre nagyobb összegű lakáshitelt – akár változatlan törlesztőrészlet mellett – felvenni Magyarországon, ahol egy évre előre alig lehet tervezni, nemhogy tovább. A magyar családok többsége még mindig a férfi jövedelmétől függ. A férfiak meg hamarabb halnak meg, csökkenhet a munkaképességük, mint általában szinte mindenhol a világon. Csak egyáltalán nem mindegy, hogy mikor következik ez be. Magyarországon jóval hamarabb, ami hitelezési kockázat is egyben.

De egyrészt hol érdekel ez minket, ha a lakásárak nőnek, ha hitelt veszünk fel és közben boldogok vagyunk, mert lakást vettünk! Másrészt, ha nem tudunk jobbat, akkor nincs mit tenni, csak elfogadni azt, ami van. Aztán majd lesz valahogy. Eddig is mindent túléltünk. Ezt is túl fogjuk – mondogathatják. Minket ennek az utóbbi jelenség(=majd lesz valahogy életérzés) aspektusa motivál és nem annak tapsolunk, hogy a magyar lakáspiacon szinte minden állami intézkedés áremelést okoz. Nincs miért gratulálni senkinek ehhez.

Nézhetjük, ahogy a bankok egyre több lakóingatlanban lesznek tulajdonosok. Ismerjük azt a kétségbeesett lakáshiteles felkiáltást, hogy „elveszi a bank a lakásomat”. Ez nem igaz. A lakás addig nem a miénk, ameddig hitel van rajta. Addig az a banké, ha tudomásul vesszük, ha nem. Ha pedig úgy alakul – és bizony néha úgy alakul – a bank elveszi, ami az övé.

Érdekes abba belegondolni, mit élhet át az, aki később jön rá, hogy egy bankhitelt fizetni azt is jelenti, hogy egyébként minden másra kevesebb jut, mint előtte.

Lakáshitelt fizetni ritkán kényelmes

Az előrehozott vásárlások azt is magukban hordozzák, hogy idő előtt csökkenti a lakásvásárló az elkölthető jövedelmét, ami érheti felkészületlenül.

Főleg olyanokat érhet váratlanul, akiknek előtte nem is volt lakáshitele vagy fizetett legalább bérleti díjat egy lakásért. A lakáshitelek összege meg csak nő, számolnak be nagy örömmel a bankok. A hitelfelvevők sokszor magukhoz igazítják ezért a hitelt – hogy pont annyi legyen a törlesztő, amit elbírnak, ha a lakáskölcsön összege nő. Milyen rugalmas és segítőkész a bank – gondolják közben. Ha a havi törlesztő jó nekünk, akkor a bank is jó nekünk és még a lakásárak is barátságosabbnak tűnnek. Lakáshitelezés – A lakáspiac drogja, amire sokkal könnyebb rászokni, mint leszokni róla.

Kép: Ingatlanműhely

Az építő kritika szellemében a vitaindító bejegyzés kommentelhető, továbbgondolható. Csak hangosan gondolkodunk, ezért a tévedés jogát fenntartjuk. A témával kapcsolatban további kérdéseikre szívesen válaszolunk. Keressenek minket, csatlakozzanak hozzánk Facebook oldalunkon.

Kérjük, figyeljenek ránk, mert mi figyelünk Önökre.

Köszönjük.

Ingatlanműhely